¿Por qué el mercado tiende a sobre reaccionar?

Este miércoles la Reserva Federal de Estados Unidos anunció la subida de su tasa de interés en 75 puntos base, el mayor aumento desde 1994. Esta histórica subida se dio luego de la publicación del IPC en USA, el cual llego al 8,6% anual, el mayor aumento desde diciembre de 1981 (Muchos récords este 2022).

Y para seguir con las cifras, lo que se proyecta económicamente por parte de la FED es una inflación de 7,5% el año 2022, acompañados de subidas de tasas de interés más agresivas.

Expliquemos un poco ¿porque es tan relevante la inflación de USA y estas subidas de tasas de interés, y porque el mercado tiene a reaccionar de manera tan volátil y agresiva frente estos anuncios?

La FED, que es básicamente el Banco Central de Estados Unidos, es el organismo que se encarga de velar por la estabilidad en los precios, es decir, mantener la inflación cerca de su objetivo (2% anual). En situaciones como las que estamos viviendo hoy, de alta inflación, tiene para buscar controlarla, lo que se conocen como políticas monetarias. El mecanismo más tradicional es el alza de tasas, que es lo que vemos en Chile, Estados Unidos y múltiples otros países.

¿Pero qué pasó, porque la inflación no ha podido ser controlada y mantenerla dentro de este rango “normal”?

Hoy en día existen 3 como principales factores que tienen a la inflación en el mundo en niveles altos como los que hemos visto estos últimos meses:

1) Covid-19: Dada la emergencia sanitaria que hemos estado viviendo los últimos años, los distintos gobiernos tuvieron que crear estímulos para mantenerlas a flote. Esto implicó en simple bajar fuertemente las tasas de interés por parte de los bancos centrales y múltiples ayudas por parte de los gobiernos.

2) Crisis logística: Relacionada con el COVID, las medidas sanitarias, incluyendo las cuarentenas, han generado cuellos de botella, en los puertos. Es decir, está costando que lo que se produce en las fábricas pueda ser exportado. Dado esta falta de abastecimiento a nivel mundial, los precios comenzaron a subir por los escases de ciertos productos que se encontraban en los distintos puertos sin poder ser llevados a destino, siendo un factor clave en este aumento inflacionario mundial.

3) Guerra Rusia-Ucrania: Este fue el último factor que ha afectado a los precios, debido a las sanciones que se impusieron en Rusia, sumado a la importancia que ambos países tienen en algunos mercados, como el agrícola y el energético.

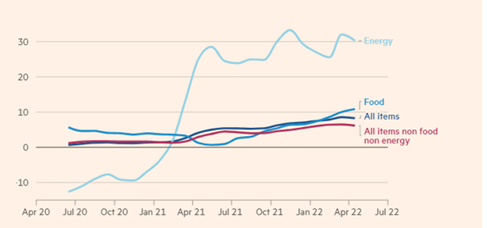

En el siguiente gráfico, se muestran en detalle los distintos componentes que más han afectado a la inflación en USA, siendo la energía uno de los más afectados con una subida de precio del 34,6% anual, seguida de los alimentos los cuales subieron un 10,1%, el primer aumento de dos cifras desde 1981.

Inflación por tipo de producto en Estados Unidos

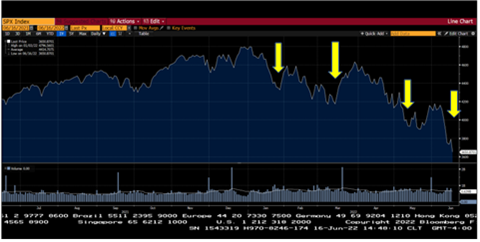

Estados Unidos ha intentado combatir esta alta inflación con subidas de tasas de interés, las más rápidas vistas en tres décadas, con lo que intentan “enfriar la economía”, es decir que reduzca su crecimiento para que se adecué a las dificultades que estamos viviendo en las cadenas logísticas. Sin embargo, este movimiento no es sencillo, ya que existe el riesgo de que ese freno sea muy brusco, y entremos en una recesión. Ese es el escenario que hoy más preocupa a muchas personas en el mundo de las inversiones.

¿Y Porque todo el mundo está tan pendiente de las decisiones de la FED?

Estados Unidos es la economía que se toma como base para muchas decisiones financieras. Un alza en las tasas de interés de dicho mercado genera un efecto dominó en los costos de los créditos, para las personas, empresas y gobiernos en el mundo.

Adicionalmente, dadas las subidas de tasas de interés, se ha vuelto mucho más interesante invertir en renta fija, por la mejor rentabilidad que estarían dando con estos niveles de tasas. Por lo que muchas personas, y dejan de invertir en instrumentos más riesgosos (como los mercados emergentes), prefiriendo ir a lo seguro como son los bonos del tesoro de Estados Unidos.

Y no nos olvidemos del dólar, el cual con cada aumento de tasas este tiende a volverse más fuerte frente a otras monedas, como el peso chileno, por ejemplo. Esto es por dos efectos: 1) al haber mayores tasas en Estados Unidos aumenta la demanda por dólares para invertir allá, 2) producto de la mayor sensación de riesgo, muchas personas prefieren refugiarse en activos que tienen baja percepción de riesgo, como es la deuda del gobierno de Estados Unidos.

¿Por qué el mercado tiende a reaccionar de manera tan volátil frente a estos anuncios de alza de tasas?

Estamos en un momento de transición. La inflación apareció tras décadas de no ser tema en muchos países, y eso lleva a que los Estados tienen que ir eliminado las ayudas que han dado a la economía, especialmente desde 2020. Ese no es un proceso sencillo ni fácil de predecir.

Los mercados reaccionan tan volátil porque es un escenario que puede salir bien, pero tiene dos posibles riesgos claros: 1) Que los bancos centrales sean incapaces de controlar la inflación, y se mantenga por muchos años, lo que al final no solo puede generar una desaceleración económica, sino conflictos sociales y geopolíticos. 2) Que los bancos centrales sean muy agresivos en las alzas de tasas, lo que lleve a un frenazo de golpe de la economía mundial. Es un balance delicado.

En nuestra opinión estos momentos reafirman que hay que ser muy responsables cuando uno invierte, y tener los riesgos que sean adecuados al tiempo en que uno quiere usar los ahorros. Para quienes tengan metas de largo plazo, estos temas son un ruido que no debiera afectar el resultado de su inversión. Si uno se refugia esperando a que “termine todo”, lo más probable es que se pierda la recuperación.

Por otro lado, quienes tienen metas de corto plazo, es un buen momento para analizar si están tomando los riesgos adecuados, que para ese tipo de metas debieran ser bajos, con una cartera mayormente conservadora.