Un poco de historia: Bear Market

Este 2022 ha sido de mucha incertidumbre en el mercado financiero, y en general para las distintas economías. La inflación no quiere ceder, los bancos centrales subiendo las tasas para enfrentarla, una guerra y problemas en las cadenas de suministros producto de la pandemia.

Hemos entrado en Bear Market, mercado a la baja, o mercado en corrección. Se llama así porque los osos atacan con las garras de arriba para abajo. En general se asume que un mercado entra a ser “Bear Market” cuando cae más de un 20% desde un máximo.

La pregunta que todos nos hacemos es ¿Cómo terminará el año? ¿Seguirán cayendo los distintos índices? ¿Repuntará al fin el mercado? Lamentablemente esas preguntas no tienen respuestas, como mencionamos siempre intentar predecir el futuro es algo arriesgado y en general no siempre funciona. Pero podemos mirar la historia.

Siempre es bueno entender el pasado, como surgieron otras correcciones de mercado y los resultados que dejaron. No quiere decir que se vaya a repetir exactamente, pero es una guía. Si algo tienen todas las correcciones en común, es que el mercado siempre repunta, aunque pensemos que no, el periodo alcista siempre aparece.

A continuación, vamos a revisar 3 de las principales crisis en las que el mercado entró en Bear Market:

La Gran Depresión (1929): La gran depresión comenzó el día jueves 24 de octubre de 1929, con una mezcla de pánico y euforia por parte de los inversionistas, los cuales hicieron caer en un 11% al Dow Jones en 1 día (ese día se conoce como el Crack de 1929)

Al igual que la mayoría de las crisis, esta fue producida por un mercado sobrecalentado, es decir las bolsas habían subido mucho, muy por sobre los resultados que tenían las empresas. Las valorizaciones en las acciones estaban por las nubes y existía un exceso de oferta en los bienes y materias primas como el acero y hierro.

Ante el continua de las acciones, mucha gente decidió invertir en bolsa y de manera muy arriesgada, es decir pidiendo créditos para comprar acciones. Cuando empezó la caída las personas salieron a vender para poder pagar los créditos, lo que aceleró la caída de las acciones. Esta crisis tuvo efectos de largo plazo en la economía mundial.

Burbuja Puntocom (2000-2002): Cuando inflamos mucho un globo, este en algún punto reventará. Lo mismo ocurrió con las empresas tecnológicas durante 1990-2000, el valor de las empresas creció tanto y tan rápido, principalmente por las condiciones que existían en el mercado, que en algún minuto la burbuja exploto. El Nasdaq cayó un 59,8% en 1 año (31/03/2000 – 30/03/2001)

Muchas de estas empresas Puntocom comenzaron a abrirse en bolsa sin tener utilidades, sólo daban promesas de beneficios futuros y así comenzó la burbuja, cada vez eran más empresas haciendo IPO y aumentando sus precios en un 200%, 300% el primer día de cotización. Muchas empresas tenían modelos de negocios inexistentes, pero existía demanda para todo.

Básicamente la burbuja se dio por una “moda” en la cual todos querían entrar por FOMO (Fear of missing out, o en español, el miedo de quedarme fuera) una mezcla de excesiva confianza, liquidez en el mercado financiero y bajas tasas fueron los principales motivos del surgimiento de esta crisis, hasta que la realidad golpeó y el mercado rápidamente ajustó su precio a esta realidad, que en muchos casos era cero.

A fines del año 2001, muchas de ellas se fusionaron o quebraron.

Algo así ocurrió algunos (muchos) años atrás con la crisis de los tulipanes, en general los humanos tenemos actitudes repetitivas, así es nuestra biología y no tenemos como cambiarla. Tendemos a repetir el pasado, sin aprender de nuestros errores.

BONUS TRACK: Si eres de los curiosos y quieres saber un poco más de la crisis de los tulipanes, el siguiente video es para ti.

Crisis Subprime (2007-2009): Todos hemos escuchado hablar alguna vez de la crisis del 2008, mejor conocida como Crisis Subprime y es que fue una de las crisis financieras más grandes de este siglo, la cual afectó no sólo a USA si no al mundo en su totalidad. Hay varias películas que retratan esta época, como The Big Short (La gran apuesta), Margin Call (El precio de la codicia), Inside Job (Trabajo confidencial), entre otras.

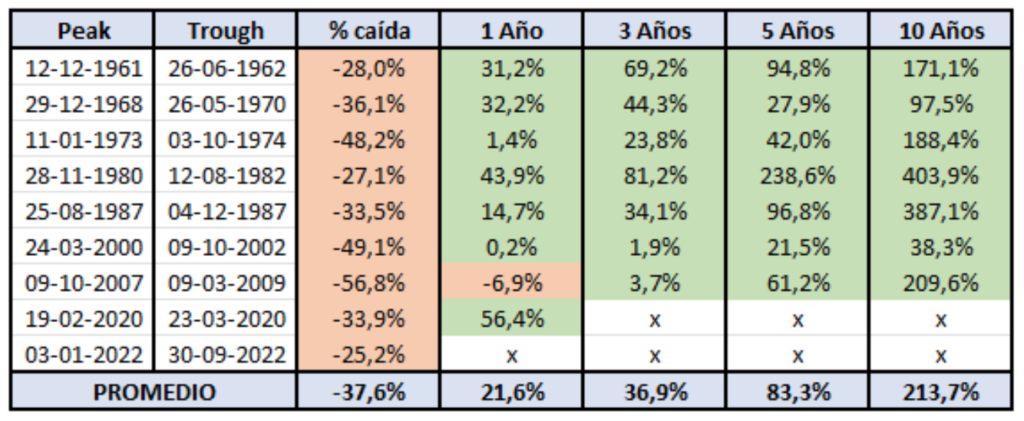

Si nos fijamos en la tabla de las mayores caídas del S&P 500, la Crisis Subprime tuvo una de las mayores caídas con un 56,8%, y a pesar de esto, luego de 3 años, el mercado comenzó su periodo alcista.

Antes de que explotará la crisis, el escenario económico se podría resumir en:

- Bajas tasas de interés (pasaron de un 6,5% a un 1% en 3 años)

- Préstamos hipotecarios en extremo flexibles. Le daban crédito hipotecario prácticamente a cualquiera.

- Extrema imaginación de ingeniería financiera por parte de los bancos.

La recesión comenzó en 2007 con una mezcla de variables: Primero se vio un debilitamiento en el mercado inmobiliario, entrando en insolvencia empresas que financiaban a ese sector y afectando al precio de las casas.

Lo que en un principio se pensaba era una corrección inmobiliaria menor se transformó en una crisis financiera mundial de proporciones cuando se empezaron a conocer diferentes mecanismos que usaban los bancos para financiar la compra de casas.

Todo detonó en septiembre de 2008 con la quiebra de Lehman Brothers, uno de los principales bancos del mundo. Fue el banco que terminó cayendo, pero en la práctica los principales bancos del mundo no tenían solvencia, lo que desencadenó que la cadena de pagos mundial se frenara por unos días.

En 2008 los gobiernos y los bancos centrales de todo el mundo tuvieron que entrar a intervenir el sistema financiero, inyectando cantidades gigantescas de dinero en las distintas economías, proceso que se conoce como Quantitative Easing , intentando con esto mantener a flote las economías y no quebrar al mundo. Hoy, 14 años después esas medidas siguen vigentes y son parte del problema que tenemos.

BONUS TRACK: ¿Recuerdas a Christian Bale tocando “By Demons Be Driven” en batería? La icónica escena de “La Gran Apuesta” no es lo único que nos dejó la película dramática, sino que también nos explica a la perfección sobre esta gran crisis económica. Te invitamos a darle play y sumergirte en el tema.

Pero al final todo terminó subiendo

Todas las crisis mencionadas anteriormente tienen algo en común, no se pueden predecir, por eso al entrar en el mundo de las inversiones se debe tener presente el tiempo de inversión y el nivel de aversión al riesgo, ya que estos 2 factores afectarán en la elección de nuestros portafolios.

¿Van a seguir ocurriendo? Probablemente sí, pero como decimos en SoyFocus, cuando uno ve que las noticias comienzan a provocarme nervios y me dan ganas de retirar mis inversiones antes de cumplir mi horizonte de tiempo, mejor la cambio y veo algo aburrido, para volver a pensar en frio,

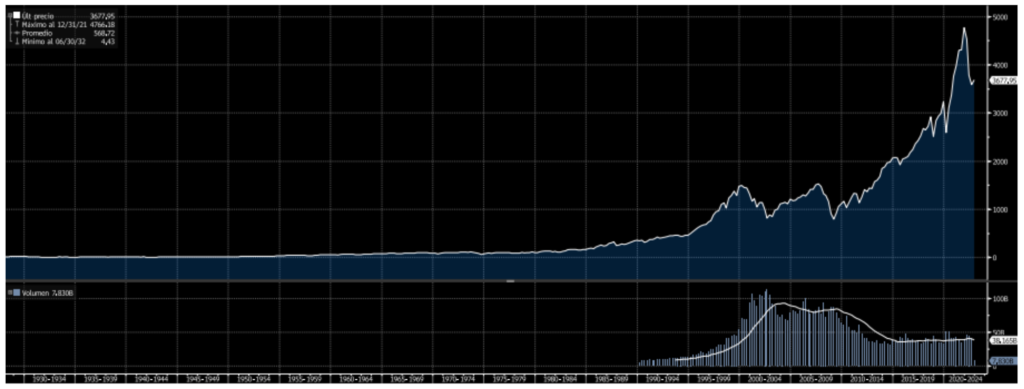

El peor enemigo de las inversiones es la euforia, a pesar de las caídas que ha tenido el mercado, su tendencia alcista es bastante notoria, el S&P 500 ha tenido retornos de 10% anuales desde 1928.

Si miramos este gráfico, todas las correcciones que vemos se ven como menores, y así será con la actual en un tiempo, sin lugar a dudas.