Tranquilidad ante escenarios volátiles

Los últimos meses han sido muy agitados en los mercados internacionales, lo cual ha afectado considerablemente el rendimiento de nuestros fondos, principalmente el del fondo arriesgado. Un escenario inflacionario mundial y una perspectiva de aumento acelerado en las tasas de interés han perjudicado las valorizaciones de las acciones de las principales compañías internacionales, aunque el impacto ha sido mayor en el sector tecnológico. Empresas como Microsoft y Apple han disminuido su valor en casi 20%, y peor ha sido el panorama para empresas como Netflix y Meta, cuyas acciones han retrocedido 69% y 42% en lo que va del año.

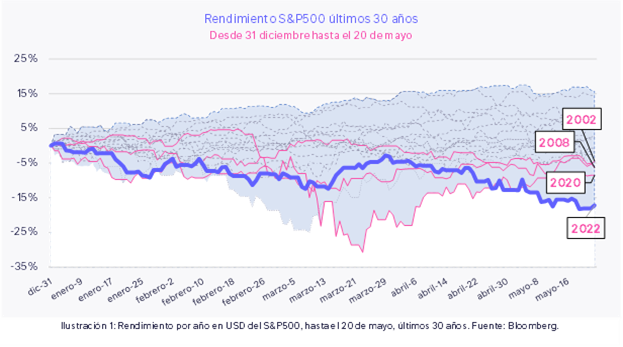

El S&P500 se ha contraído aproximadamente 18% el 2022, el peor rendimiento de los últimos 30 años si se compara con los primeros 140 días de año calendario. Sí, los primeros 5 meses del 2022 corresponden al inicio más malo desde la década de los 90, peor que los primeros 5 meses del año 2002 (burbuja tecnológica), que el 2008 (crisis subprime) y el 2020 (pandemia).

Cualquier personal racional estaría preocupada al ver un gráfico como el anterior, pero hay que poner un poco de paños fríos al asunto. A lo largo de su historia, el mercado estadounidense, medido a través del S&P500, ha sufrido en 12 ocasiones caídas por sobre el 20% (post segunda guerra mundial), lo que en jerga financiera se conoce como bear market. De hecho, hace aproximadamente dos años vivimos el último, durante los primeros meses de la pandemia. Períodos como estos han sucedido a lo largo de la historia, y posiblemente seguirán sucediendo.

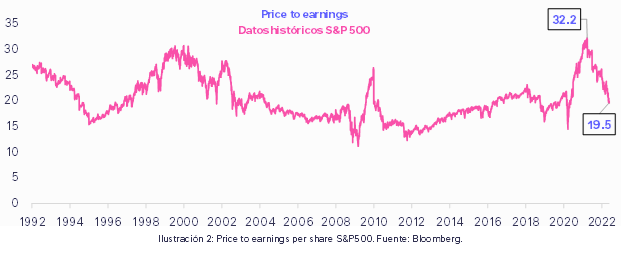

Si bien existe incertidumbre respecto a cómo evolucionará el mercado durante el año, es importante recalcar que, al menos en términos de valorizaciones, los fundamentales de las empresas han regresado a valores históricamente “normales”. Una métrica comúnmente usada en el mercado es el P/E ratio (o price-to-earnings en inglés), que mide el precio de una acción en relación con las utilidades (por acción) que genera una empresa.

Como verás, a finales del año pasado las valorizaciones de las acciones que componen el S&P500 tenían un múltiplo P/E superior a 30x, valor particularmente alto si se compara con los datos de los últimos 30 años. Situación que se ha ido corrigiendo durante este año, alcanzando un valor cercano a 20x, múltiplo que se encuentra bastante más cercano a su promedio histórico.

¿Qué podemos esperar hacia adelante?

Si bien no existe certeza de si el mercado tocó fondo, si subirá o si seguirá bajando, es importante tener en cuenta que, en el largo plazo, los mercados tienden al alza, pudiendo sufrir entre medio períodos de corto y mediano plazo con malas rentabilidades. Lo que si sabemos, es que luego de tocado fondo el mercado accionario ha tenido períodos de buenas rentabilidades.

En el gráfico se aprecian los bear markets a los que se ha enfrentado el mercado accionario estadounidense. Cómo puedes apreciar, su duración y caída máxima varía según el caso, pero a un año de haber tocado fondo se ha apreciado retornos particularmente atractivos, incluso en la década de los 70, cuando dicho país enfrentó un escenario inflacionario comparable con el que estamos viviendo actualmente.

¿Y el fondo arriesgado de SoyFocus?

El fondo está compuesto mayoritariamente por ETFs que invierten en acciones internacionales, principalmente de Estados Unidos (77% aproximadamente), por lo que es el que más ha sentido las caídas de los mercados mundiales.

Como hemos mencionado con anterioridad, la búsqueda de mayores retornos conlleva un mayor riesgo de pérdidas en períodos cortos, por lo que es de esperar que existan momentos de harta incertidumbre y malos resultados. Por nuestro lado, cada cierto tiempo realizamos una revisión a nuestros portafolios y actualmente estamos realizando ajustes que incorporan el escenario global actual.

¿Qué recomendamos?

La recomendación general es atenerse al plan de inversión. Históricamente, luego de caídas fuertes en los precios se han producido períodos de recuperación. Es importante plantearse que períodos como los que estamos viviendo sirven para conocer nuestro perfil de inversión y aversión al riesgo, por lo que si necesitas ayuda para replantear tu estrategia de inversión no dudes en contactarte con nosotros para asesorarte.

Recuerda que te debes informar de las características esenciales de la inversión en el Fondo Arriesgado de SoyFocus, las que se encuentran contenidas en su reglamento interno que puedes encontrar en el sitio de la CMF o en www.soyfocus.com/legales. La rentabilidad o ganancia obtenida en el pasado por este fondo, no garantiza que ella se repita en el futuro. Los valores de las cuotas de los fondos mutuos son variables.