Resumen mensual: pasito a pasito

Luego de un comienzo de año un tanto complicado para los inversionistas a nivel global, marzo se comportó de manera más gentil y permitió que nuestros fondos tuvieran retornos positivos, empujados principalmente por una recuperación del mercado accionario global y el excelente desempeño que están teniendo los instrumentos de deuda nacional.

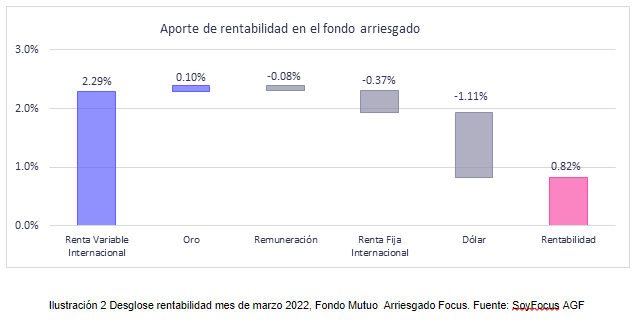

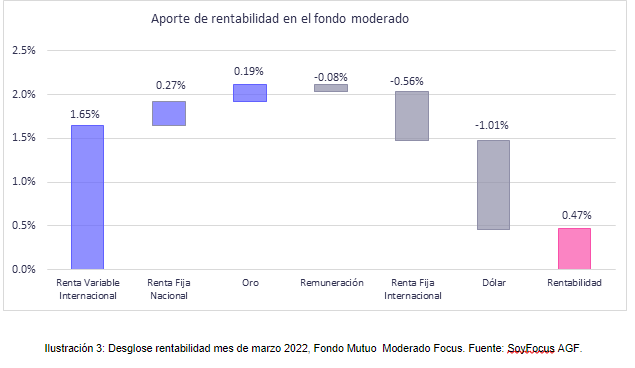

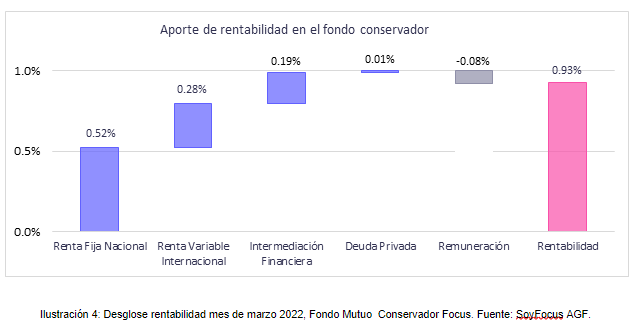

El fondo conservador fue el principal ganador, rentando 0,93%, seguido por el fondo arriesgado con un 0,82% y en último lugar quedó el fondo moderado con un retorno de 0,47%.

Convención constituyente, IPOM y fortalecimiento del peso chileno

Chile tuvo un mes bastante movido, debido a la evolución que está teniendo la convención constituyente y el proyecto de retiro de ahorros previsionales que se está discutiendo en el parlamento.

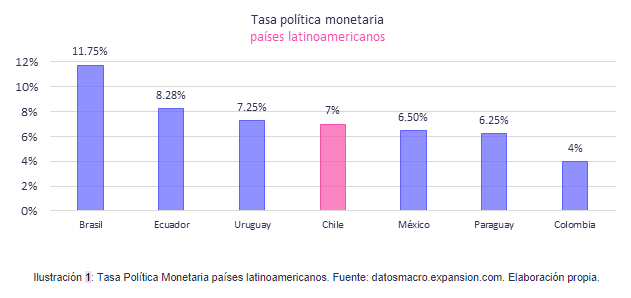

Por otra parte, el Banco Central publicó su Informe de Política Monetaria (IPOM), en el que detalló sus expectativas sobre el crecimiento y la inflación de Chile, indicando que espera un crecimiento cercano al 1%-2% y una inflación que podría llegar a 10% anual a mediados de año, pero que debiese comenzar a decaer durante el segundo semestre. Adicionalmente, para combatir el aumento de precios decidió subir la Tasa de Política Monetaria en 150 puntos base (1,5% en español), quedando así en 7%, algo no visto desde 2009.

Los altos niveles de tasas de interés en las principales economías latinoamericanas han hecho que inversionistas internacionales vean con buenos ojos invertir en instrumentos de deuda en países de nuestro continente, lo que ha generado traspasos de dinero hacia fondos más conservadores. Esto también permitió una apreciación de las principales monedas latinoamericanas frente al dólar estadounidense. En particular, el peso chileno se apreció un 1,26% frente a su par norteamericano durante marzo.

Rusia sigue en territorio ucraniano

El lamentable conflicto entre ambos países, que lleva más de 40 días, vivió un terrible episodio en la ciudad de Bucha, donde se descubrió un sin número de cadáveres de ciudadanos ucranianos. Situación que fue catalogada como un “crimen de guerra” por parte de Joe Biden y que ha generado indignación dentro de la Unión Europea y el resto del mundo. El presidente ucraniano, Volodymyr Zelenskyy, anunció además la opción de renunciar a la posibilidad de ingresar a la OTAN si Rusia retiraba sus tropas. Es importante tener en mente que, en este tipo de situaciones, siempre debe primar la búsqueda de soluciones pacíficas y que velen por el bien común, al fin y al cabo, son personas comunes y corrientes las que se ven más afectadas.

Por su parte, los bloqueos financieros y el retiro parcial de empresas privadas en Rusia han seguido impactando su economía, que ha tenido que utilizar sus reservas de dólares y que posiblemente se vea forzada a hacer default por primera vez en décadas. No obstante, el rublo ruso, que sufrió un gran colapso durante febrero, recuperó terreno las últimas dos semanas de marzo, apreciándose casi 60% frente al dólar de Estados Unidos.

La FED y su duelo contra la inflación

El banco central estadounidense por fin puso manos a la obra y comenzó a subir su tasa de política monetaria, aumentándola en 25 puntos base (quedando en 0,5%), además de retirar otras medidas que había tomado en el pasado reciente (compra de activos financieros).

Dado los altos niveles inflacionarios en dicho país, que no se veían desde la década de 1980, se esperaba una reacción un poco más atrevida de la FED, por lo que los mercados accionarios reaccionaron positivamente. De hecho, el S&P 500 subió casi 3,5% en marzo, no malo ?.

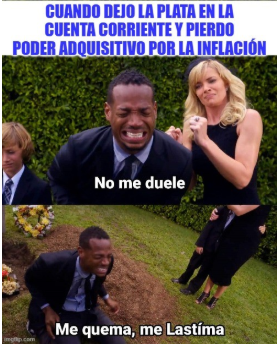

Recordemos que el aumento de precios es un fenómeno global, que posiblemente se mantenga al menos durante algunos meses y con el que al parecer tendremos que comenzar a acostumbrarnos.

¿Cómo se vieron afectados los fondos de SoyFocus durante marzo?

La renta fija nacional siguió on fire durante marzo. Todos los fondos mutuos nacionales en los que invierten nuestros fondos tuvieron retornos positivos, destacando principalmente la exposición a deuda corporativa nacional a través de los fondos BTG Renta Chilena y Compromiso Bancoestado, que aportaron 0,2% y 0,18% al rendimiento del fondo conservador. El fondo moderado también se vio beneficiado por su exposición a deuda chilena, que aportó casi 0,27% a su rentabilidad.

Aunque el principal factor dentro del buen desempeño de los fondos fue la renta variable internacional, principalmente los ETF con exposición al mercado accionario estadounidense (QQQ, VTI, IVV, ITOT y SUSA), que en conjunto aportaron más de 2,4% a la rentabilidad del fondo arriesgado y 1,7% al moderado (sin considerar el efecto en la baja del dólar).

En la otra cara de la moneda se apreció un rendimiento negativo por parte de la renta fija internacional, principalmente de la exposición a deuda de largo plazo estadounidense. La tasa a 10 años subió desde 1,7% a 2,3%. Recordemos que un aumento en las tasas le pega negativamente al precio de los bonos. Así, el TLT, exchange traded fund que invierte en deuda soberana de estados unidos con plazo mayor a 20 años, fue el instrumento con peor rendimiento, aportando negativamente en 0,22% y 0,28% a los fondos arriesgado y moderado respectivamente.

A continuación, te mostramos cómo se distribuyeron los aportes de rentabilidad de nuestras inversiones durante el período comprendido entre el el 28 de febrero de 2022 hasta el 31 de marzo de 2022.

- Fondo Arriesgado

2. Fondo moderado

3. Fondo Conservador

Para entender este análisis es importante que tengas en cuenta lo siguiente:

- Este artículo ha sido preparado por SoyFocus Administradora General de Fondos S.A. no es una oferta de venta de valores. Esta información se presenta con fines informativos y no debe ser interpretada como una solicitud o una oferta para comprar o vender ninguno de los instrumentos financieros mencionados. Asimismo, esta información no debe considerarse como una asesoría de inversión.

- Infórmese de las características esenciales de la inversión en esos fondos mutuos, las que se encuentran contenidas en sus reglamentos internos. Los puedes encontrar en https://soyfocus.com/legales/ o en el sitio web de la Comisión para el Mercado Financiero: http://www.cmfchile.cl

- La rentabilidad o ganancia obtenida en el pasado por estos fondos no garantiza que ellas se repitan en el futuro. Los valores de las cuotas de los fondos mutuos son variables.

- La composición de las carteras de inversión al cierre del mes de marzo la puedes encontrar en nuestro Centro de Ayuda o en el sitio web de la Comisión para el Mercado Financiero.

- Las rentabilidades mostradas corresponden al período comprendido entre el 28 de febrero de 2022 y el 31 de marzo de 2022 y están expresadas en pesos chilenos. Dichas rentabilidades corresponden a la Serie B, que es la serie sin requisitos de entrada que no está destinada a planes de ahorro voluntario para la jubilación. Las rentabilidades para los últimos 30, 90 y 365 días terminados en marzo (31/03/2022) corresponden a:

| Fondo/Período | 30 días | 90 días | 365 días |

| Arriesgado Focus | 1,41% | -13,09% | 18,04% |

| Moderado Focus | 0,49% | -8,01% | 13,43% |

| Conservador Focus | 0,89% | -1,17% | 0,99% |

- Utilizamos el dólar observado publicado por el Banco Central el último día hábil de cada mes, o sea los valores anunciados el 28 de febrero de 2022 y el 31 de marzo de 2022, que fueron $798,01 y $787.98 respectivamente. Esta apreciación del peso chileno significó una contracción en el tipo de cambio de -1,26%.

- Se utiliza la remuneración de la serie B de los fondos de SoyFocus, correspondiente a un 0.95% anual (en la práctica la remuneración se paga con frecuencia diaria: 0.95%/365 = 0.0026%).