La casa propia: ¿Sólo un sueño?

Hace un poco más de un año hicimos un ejercicio sobre el aumento del financiamiento de la compra de propiedades en Chile. Desde ese momento hemos visto un alza importante en este costo, especialmente por el alza de tasas y la inflación.

Existe una sensación de que estos aumentos de precio nos han alejado aún más del sueño de la casa propia, y de acuerdo con nuestras estimaciones, esta es una realidad que se sostiene con las cifras.

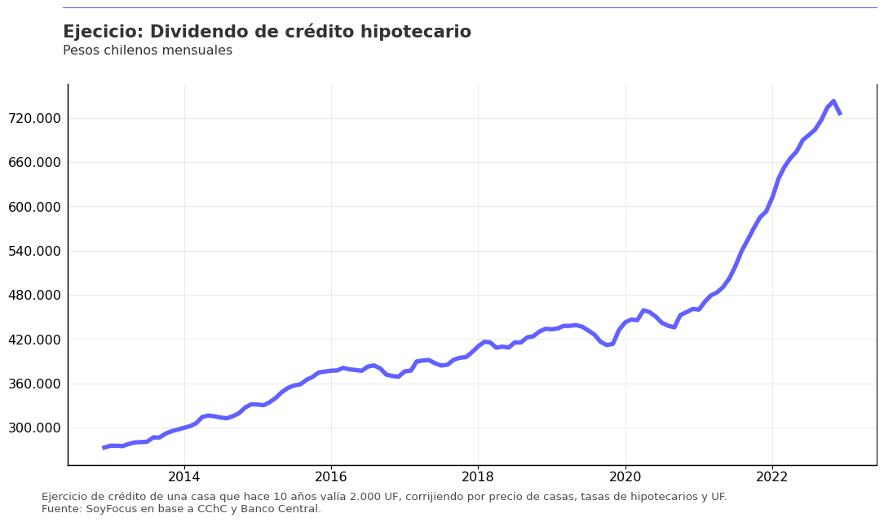

Analizaremos entonces el alza de la cuota mensual de un crédito hipotecario para una vivienda que hace 10 años valía 2.000 UF.

En este ejercicio estamos suponiendo que se financia un 80% de la compra y el crédito es a 20 años, que es el caso más común. Por simplicidad no incluimos los seguros.

De acuerdo con este ejercicio si uno quería comprar una vivienda de 2.000 UF hace 10 años con un pie del 20% iba a tener que pagar una cuota mensual de $273.000. Si uno quisiera comprar esa misma vivienda en diciembre de 2022 la cuota mensual sería de unos $726.000, es decir subió un 166% en el período, o un 10,3% anual, muy por sobre la inflación.

El sueño se convierte en insomnio

Este aumento del costo de financiamiento reduce fuertemente las posibilidades de acceder a una casa propia, especialmente si miramos la situación de sueldos. En general las políticas de los bancos exigen que los ingresos de una persona sean superiores a 3 veces la cuota del crédito. Así, en el ejercicio anterior, para comprar esa casa promedio, bajo esas condiciones se requería un sueldo de $820 mil pesos mensuales, mientras que hoy se requeriría $2,2 millones aproximadamente.

Esta alza está muy por sobre el alza de los sueldos. En el período los sueldos han subido un poco menos que la mitad que el alza de los créditos hipotecarios. De acuerdo con índice de remuneraciones del INE, esa persona que en 2012 ganaba 820 mil pesos hoy en promedio debiera ganar algo más de $1,3 millones.

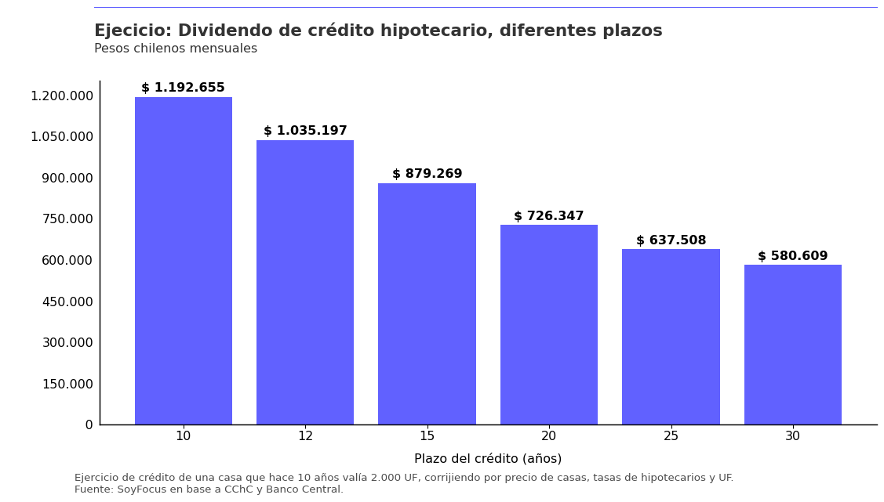

Un punto adicional es el acortamiento de los plazos de los créditos. Si bien no existen cifras oficiales, diversos reportes mencionan que las instituciones financieras estarían disminuyendo los plazos de los créditos hipotecarios. En el crédito del ejercicio, si el plazo del crédito baja de 20 años a 15 años, el dividendo sube un 20%.

Notas metodológicas

Para realizar este análisis hemos utilizado:

- El valor de la vivienda, ajustándolo por el Índice del Precios de la Vivienda de la CChC.

- La tasa de los créditos hipotecarios, para los que usamos el promedio de las tasas de créditos hipotecarios que publica el Banco Central.

- El valor de la UF promedio de cada mes

- El índice de remuneraciones que publica el INE.