Pérdidas de corto plazo: 5 tips para enfrentar la volatilidad de los mercados y tomar buenas decisiones

Palabras más, palabras menos, desde marzo de 2020 el mundo ha experimentado escenarios que, en mayor o menor medida, han impactado nuestra cotidianidad. No fue sólo el uso de mascarilla o comenzar a trabajar desde la casa, sino también cambios en nuestros hábitos de consumo.

Todas y todos, en mayor o menor magnitud, fuimos adoptando medidas para enfrentar de la mejor manera posible, por ejemplo, el alza sostenida de precios en muchísimos bienes y servicios que consumíamos o utilizábamos.

Y es que la inflación ha sido, quizás, uno de los efectos más evidentes.

Considerando que Chile es uno de los países donde se consume mayor cantidad de pan en el mundo, el incremento de la inflación se manifiesta con claridad en él. Si contemplamos sólo el período transcurrido desde que comenzó la guerra entre Ucrania y Rusia, el precio del kilo de pan en nuestro país ha aumentado en $500 pesos.

Y a nivel de mercados, ¿qué tan fuerte se ha manifestado la crisis económica? Bastante, en realidad.

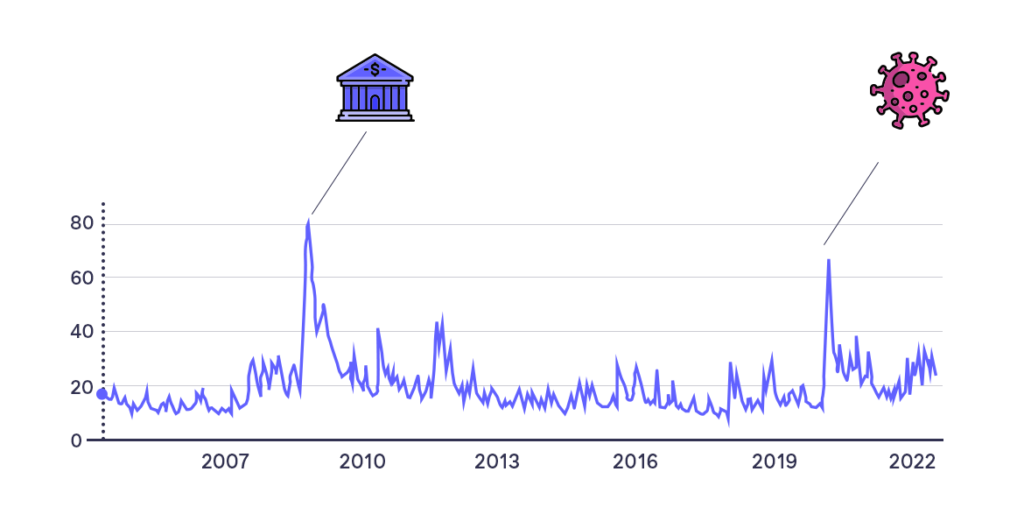

Un buen termómetro es el Índice VIX, también conocido como índice del miedo, que fue creado por la Chicago Board Options Exchangey que indica la volatilidad de los mercados en tiempo real.

Abajo, su evolución durante los últimos años.

El gráfico es elocuente respecto de cómo el COVID – 19 tiró del mantel de los mercados en 2020, cuando la Organización Mundial de la Salud caracterizó al virus como una pandemia y se decretara alerta sanitaria.

Es que la pandemia ha provocado importantes efectos financieros y económicos.

Si el mercado fuese como el matraz de un laboratorio, su último tiempo ha sido como si, dentro de este recipiente de vidrio, se hubiesen vertido una alta volatilidad, un incremento sostenido del costo de la vida, una subida de las tasas de interés y una alta incertidumbre producto de eventos inesperados.

Si cada uno de aquellos componentes fuese un químico, sin duda la reacción dentro del matraz sería muy fuerte.

El S&P 500 de Wall Street, conocido como el índice más representativo de la realidad del mercado norteamericano, registró el primer semestre de 2022 como el de peor rendimiento de sus últimas cinco décadas.

Puede que toda esta información sea nueva para ti. O no. Quizás ya la conocías, ya sea por motivos laborales, de simple interés o porque invertiste dinero (o estás pensando hacerlo).

Si eres de aquellas personas que invirtió, habrás observado cómo estos particulares movimientos de la economía global han tenido efectos en tu dinero.

En caso de que los ahorros que invertiste, por ejemplo, hace un año, no hayan obtenido los resultados que esperabas, es probable que pienses o hayas evaluado retirarte con lo acumulado, incluso con menos de lo que invertiste.

Que no cunda el pánico ni que panda el cúnico.

Si estás frente a ese dilema -que, dicho sea de paso, para nadie es fácil, especialmente cuando se trata de lo que con esfuerzo hemos juntado-, compartimos algunos consejos para que tomes una buena decisión:

1️⃣ Las crisis económicas son normales. En los últimos cien años, los mercados financieros han sobrevivido a depresiones económicas, guerras mundiales y burbujas de todo tipo. Ha habido muchas y vendrán más. No son más que ciclos que, ya sean breves o largos, pasan.

2️⃣ Piénsate bien antes de seguir gurús. Dale varias vueltas cuando leas, conozcas o veas videos en internet de personas que dicen saber cómo ganarle al mercado pues, salvo algunas excepciones, terminan no lográndolo.

3️⃣ Seguir al mercado. En el mismo siglo que recién mencionamos, una estrategia que, en general, ha dado buenos resultados es la pasiva.

La historia da cuenta de que lo óptimo para cuidar tu dinero es no intentar adivinar hacia dónde va el mercado, sino simplemente comprar y mantener.

Así, salir del mercado cuando éste cae no es buena idea, porque éste tiende a recuperarse.

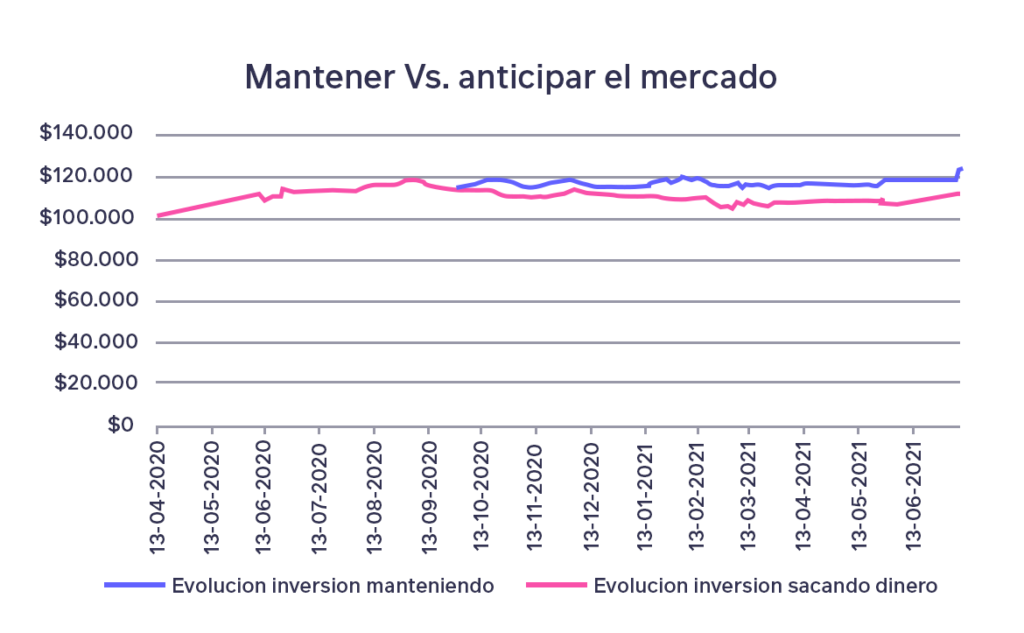

Tomamos el caso hipotético de alguien que invirtió $100 mil pesos y sacó su dinero. 👇 Así le fue:

Tras una caída, tiende a haber rebotes. Si sacas tu dinero cuando está bajando y después vuelves a invertir cuando el mercado sube, en la práctica, dejaste de ganar.

Sí, con las pérdidas la reacción típica es el nerviosismo, pero, de verdad, la volatilidad es natural.

Lo dijimos antes: en un siglo, los mercados financieros han sobrevivido a depresiones económicas, guerras mundiales y burbujas de todo tipo. Durante ese período la estrategia ganadora ha sido la pasiva, la de no adivinar para donde va el mercado, sino simplemente comprar y mantener.

El famoso “compra – compra, vende – vende” definitivamente no es el camino.

4️⃣ Sigue invirtiendo. Ver que uno está perdiendo dinero está lejos de ser una sensación agradable. Sin embargo, además de que es normal, cuando ocurra (porque ocurrirá en algún momento), recuerda, por un lado, que la volatilidad es natural en el mundo de las inversiones y, por otro lado, si el escenario es de crisis, que éstas son normales.

Te recomendamos realizar inversiones de forma periódica sin pensar si el mercado está caro o barato.

Vuelve a las raíces. Cuando comenzaste a invertir, tenías un objetivo que esperabas alcanzar. Quizás planteaste una o varias metas tan diversas como mejorar tu jubilación con un APV, comprar una vivienda, financiar un viaje, entre otros.

Y, para obtenerlo, planteaste un camino. Bien: no te dejes llevar por cambios en los mercados ni caigas en el juego de detener tus aportes periódicos o retirar dinero cuando sucedan bajadas.

Lo fundamental es seguir invirtiendo mes a mes, pase lo que pase.

5️⃣ El perfil de inversionista es clave. Es muy diferente el caso de personas de baja tolerancia a las pérdidas a aquellas que sí están dispuestas a arriesgarse más.

No hay un perfil mejor que otro, sino que dependen y se ajustan a cada persona. Para saber bien en cuál cabrías, lo óptimo es buscar asesoría de profesionales. Ellas y ellos sabrán plantear las preguntas correctas para que definas quién serías en el mundo financiero.

Los diferentes fondos mutuos son administrados por SoyFocus Administradora General de Fondos S.A. La rentabilidad o ganancia obtenida en el pasado por estos fondos, no garantiza que ella se repita en el futuro. Los valores de las cuotas de los Fondos Mutuos son variables. Infórmese de las características esenciales de la inversión en estos Fondos Mutuos, las que se encuentran contenidas en sus reglamentos internos.